AMADEUS 9.0 Patchlevel 20 und folgende – Umgang mit der MwSt. Senkung

Vorwort

Die in 6/2020 von der deutschen Bundesregierung beschlossene MwSt. Senkung über einen Zeitraum von 6 Monaten zwischen dem 1.7.2020 und dem 31.12.2020 haben kurzfristige Programmanpassungen in AMADEUS erfordert. Die vorgenommenen Änderungen haben den Zweck, AMADEUS Anwendern den korrekten Umgang mit der vorübergehenden Änderung des UstG zu ermöglichen. Alle vorgenommenen Anpassungen sind in der Kürze der zur Verfügung stehenden Zeit nach bestem Wissen und unter Rückgriff auf die diesbezüglich zur Verfügung stehenden Umsetzungsrichtlinien* entstanden. Die DATEX verweist in diesem Zusammenhang auch auf ihre AGBs und die bei Erwerb von AMADEUS vom Anwender akzeptierten Nutzungsvereinbarungen. Weiterhin möchten wir darauf hinweisen, dass die Ausführungen in diesem Dokument eine Beratung durch Ihre sachverständigen Steuerberater oder Rechtsanwälte nicht ersetzt.

*Das Bundesministerium der Finanzen hat im Juni 2020 im Schreiben 2020/0562372 – Geschäftszeichen III C 2 – S 7030/20/10009 : 004 einen Entwurf für ein begleitendes Schreiben hinsichtlich Umsetzung der befristeten Absenkung des allgemeinen und ermäßigten Umsatzsteuersatzes ab dem 1. Juli 2020 veröffentlicht. In AMADEUS wurden die notwendigen Änderungen auf Basis der in diesem Schreiben getätigten Aussagen vorgenommen.

Auswirkungen der MwSt. Senkung auf die Arbeit mit AMADEUS

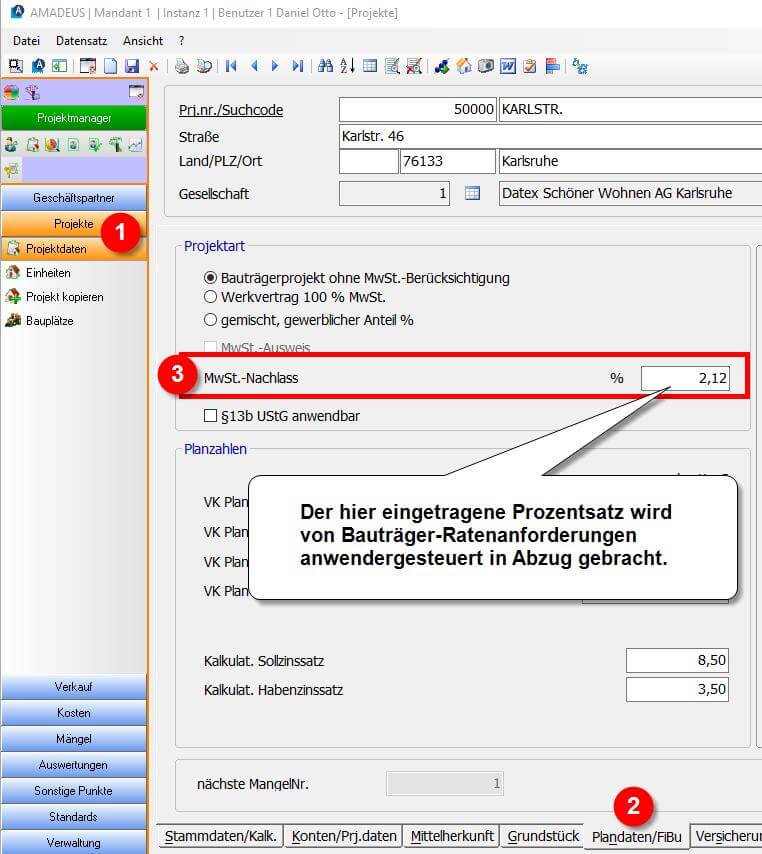

In AMADEUS wird grundsätzlich zwischen zwei Projektarten unterschieden (direkt einstellbar in den Projektdaten – das ebenfalls dort zu findende Mischprojekt vereint die Merkmale von beiden):

- Dem Bauträgerprojekt

- Dem Werkvertragsprojekt

Bauträgerprojekte haben – zumindest auf der Verkaufsseite – nur in Ausnahmefällen einen Mehrwertsteuerbezug, im Kostenbereich hingegen schon. Wohingegen Werkvertragsprojekte sowohl im Verkaufs- als auch im Kostenbereich einen direkten Mehrwertsteuerbezug haben. Die aktuelle Änderung des Umsatzsteuergesetz macht es somit für beide Projektarten notwendig, durch Programmänderungen die Senkung der MwSt. mit AMADEUS verarbeitbar zu machen.

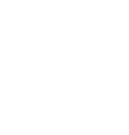

Die nachfolgende Grafik verdeutlicht den Einfluss der MwSt. Senkung auf AMADEUS in den unterschiedlichen Projektarten.

(1) Auswirkungen im Kostenbereich

Die Senkung der MwSt. hat im Kostenbereich für beide Projektarten die gleichen Auswirkungen (der §13bUStG hat an dieser Stelle keine direkten Auswirkungen auf die Handhabung, weshalb im Folgenden darauf auch nicht näher eingegangen wird).

Beschreibung des Problems durch die Senkung der MwSt.:

Im Baugewerbe ist es üblich, dass Leistungen über einen längeren Zeitraum abgerechnet werden (können), es also zu mehreren Rechnungsstellungen pro Gewerk oder Auftragnehmer kommt, die jedoch gemeinsam zu einer Gesamtleistung gehören. Es kann nun also vorkommen, dass die erste Abschlagrechnung mit 19% MwSt. erfasst, die weiteren jedoch mit dem reduzierten Satz von 16%. Dies führt – nicht nur in AMADEUS – zu einer uneinheitlichen Darstellung der Bruttowerte, da keine direkte Beziehung zwischen dem Nettoauftragswert und dem Bruttoauftragswert existiert.

Beispiel:

Am 1.2.2020 wurde ein Auftrag über EUR 10.000,- zzgl. 19% MwSt. an einen Lieferanten vergeben. Der (damalige) Bruttogesamtwert beläuft sich demzufolge auf EUR 11.900,-

Dieser Lieferant stellt nur folgende Abschlagsrechnungen:

- 1.3.20 AR: EUR 1.000,- zzgl. 19% MwSt. = EUR 190,- = EUR 1.190,-

- 1.4.20 AR: EUR 1.000,- zzgl. 19% MwSt. = EUR 190,- = EUR 1.190,-

- 1.6.20 AR: EUR 1.000,- zzgl. 19% MwSt. = EUR 190,- = EUR 1.190,-

- 1.7.20 AR: EUR 1.000,- zzgl. 16% MwSt. = EUR 160,- = EUR 1.160,-

- 1. 8.20 Schlussrechnung EUR 6.000,- zzgl. 16% MwSt. = EUR EUR 960,- = EUR 6.960,-

Addiert man die Nettowerte, so erhält man nach wie vor einen Gesamtwert von EUR 10.000,-. Addiert man die MwSt, kommt man auf einen Betrag von EUR 1.690,- und damit auf einen Gesamtbruttobetrag von EUR 11.690,- statt dem vertraglich vereinbarten Wert von EUR 11.900,-.

Dies ist eine von mehreren Effekten, welche die MwSt.-Senkung in der Praxis annehmen kann. Dieser Effekt hat vor allem Auswirkungen auf die statistische Darstellung von Zahlen in AMADEUS Berichten wenn in einem Gewerk Rechnungen und Zahlungen mit unterschiedlichen MwSt. Sätzen existieren.

Um derartige Fälle zu vermeiden hat der Gesetzgeber schon sehr lange für die USt.-/Mehrwertsteuer eine Regelung getroffen, welche besagt, wie in einem solchen Fall vorgegangen werden soll.

Laut UstG ist grundsätzlich der Zeitpunkt entscheidend, zu dem der Umsatz ausgeführt wurde – oder einfacher ausgedrückt, die Leistung vollständig erbracht worden ist.

Dieser Zeitpunkt legt damit fest, welcher Steuersatz für die gesamte Leistung, also auch diejenigen (Teil-) Rechnungen und -zahlungen anzuwenden sind, die bereits abgerechnet wurden.

D.h. in der Praxis erfolgt eine Korrektur vergangener Vorgänge und Werte.

Es gilt der Leitsatz: „Der Steuersatz der Schlussrechnung gibt den Steuersatz für alle vorangegangenen Rechnung vor.“

Auf das obige Beispiel hat das folgende Auswirkungen:

Die Abschlagrechnungen 1-3 werden nachträglich einem niedrigeren Steuersatz unterworfen. Die Korrektur erfolgt in der Schlussrechnung. Im obigen Fall bedeutet dies, das dem Lieferanten von der Schlussrechnung EUR 90,- zu viel gezahlte MwSt. abgezogen wird.

Trotzdem kann es zu einer statistischen Abweichung zwischen abgerechnetem und vertraglich vereinbartem Wert kommen. Der Grund dafür ist, dass z.B. – siehe obiges Beispiel – ein Vertrag mit 19% abgeschlossen wurde, aber mit 16% schlussgerechnet wird. Damit existiert (ausschließlich in der Bruttoansicht) eine Differenz in Höhe des MwSt.-Unterschieds. Die Nettoansichten sind aus statistischer Sicht unproblematisch.

Lösung des MwSt. Problems durch die Senkung der MwSt. auf 16% im Kostenbereich von AMADEUS in der Praxis

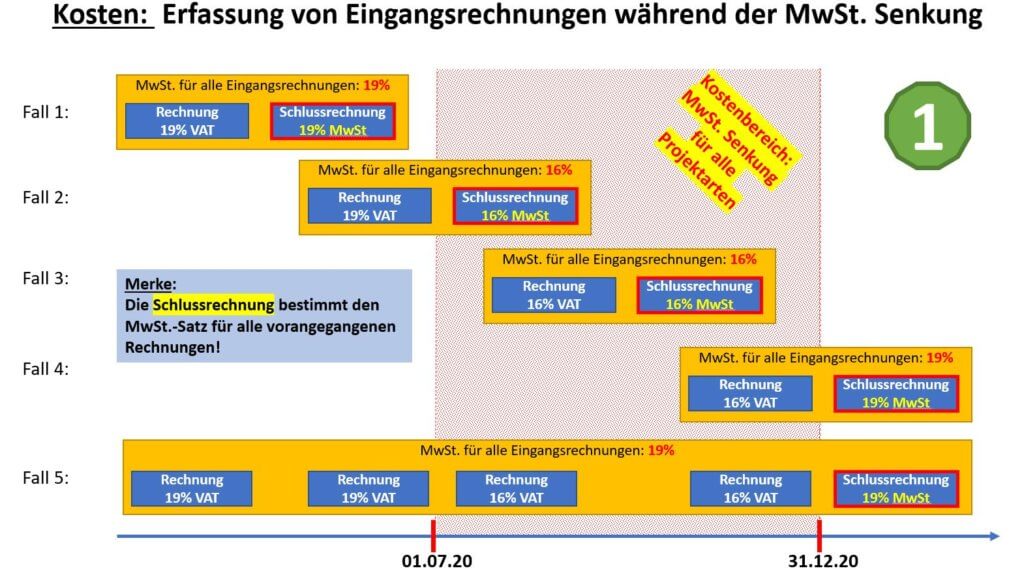

Das Umsatzsteuergesetz (UStG) bestimmt, das der anzuwendende Steuersatz vom Zeitpunkt der Leistungserbringung abhängt. Anzahlungen sichern laut Gesetz keinen Steuersatz. Durch diese Regelung kann es bei der Erfassung von Lieferantenrechnungen mit ausgewiesener MwSt. in der täglichen Anwendung zu den in untenstehender Grafik gezeigten Fällen kommen.

Interessant in Bezug auf die MwSt.-Senkung sind in nachfolgender Grafik nur die Fälle, bei denen Rechnungen zwischen dem 1.7.2020 und dem 31.12.2020 (rot hinterlegter Bereich) bearbeitet werden, da es hier innerhalb eines Leistungsverhältnisses zu Rechnungen/Zahlungen mit verschiedenen MwSt.-Sätzen kommen kann. Nach Fertigstellung der Leistung wird die USt. fällig, und zwar zu dem Steuersatz, welcher zu diesem Zeitpunkt gültig ist.

MERKE: Die Schlussrechnung bestimmt den MwSt.-Satz für alle vorangegangenen Rechnungen!

In AMADEUS wurde der oben gezeigte Ansatz dadurch umgesetzt, dass durch die Erfassung einer Schlussrechnung für ein Gewerk in AMADEUS in den notwendigen Fällen eine automatische Korrektur erfolgt.

MERKE: Nur durch die Erfassung einer Schlussrechnung ist eine MwSt. Korrektur für ein Gewerk möglich!

AMADEUS ist auf die Schlussrechnung angewiesen um zu erkennen, dass eine Leistung vollständig erbracht ist. Die Schlussrechnung ist sozusagen das Signal für das Programm um festzulegen welcher MwSt. Satz für alle vorangegangenen Rechnungen zur Anwendung kommen soll.

Erfassung einer Schlussrechnung mit oder ohne Korrektur der MwSt.

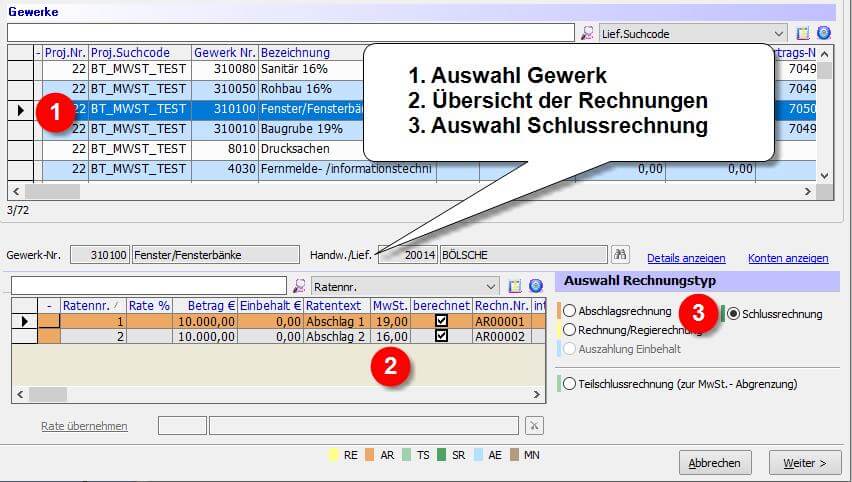

Eine Schlussrechnungserfassung wird wie bekannt durchgeführt (Details siehe Anwenderhandbuch AMADEUS)

AMADEUS erkennt im Zeitraum der MwSt.-Senkung automatisch, dass ev. im Vertrag oder vorangegangenen Rechnungen abweichende MwSt.-Sätze zur Anwendung kamen und zeigt den folgenden Hinweis.

Die Entscheidung, welcher MwSt. Satz zur Anwendung kommt, liegt beim Anwender, da sich diese Entscheidung nicht automatisieren lässt.

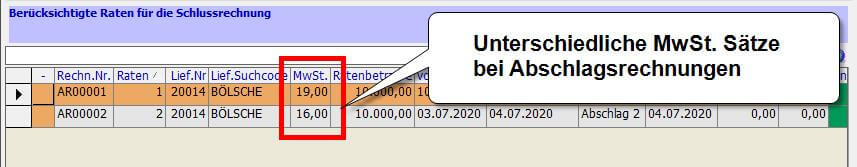

In der Übersicht lässt sich erkennen, dass hier ein Gewerk, auf welches Abschläge mit verschiedenen MwSt.-Sätzen erfasst wurde, schlussgerechnet wird.

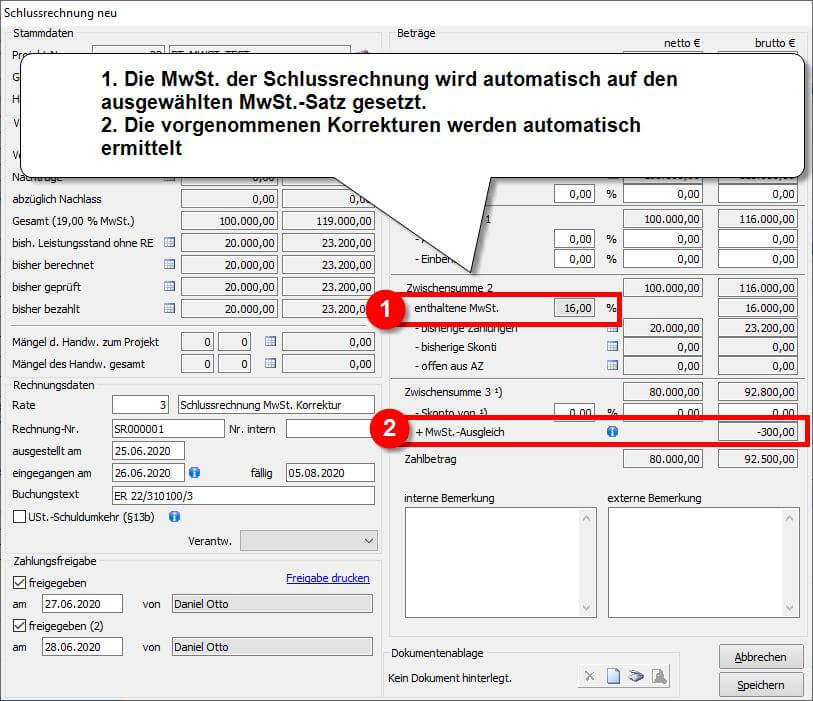

Die notwendigen Korrekturen werden innerhalb der Schlussrechnung automatisch vorgenommen:

Alle weiteren Funktionen der Schlussrechnung sowie die anschließende Zahlung werden wie gewohnt durchgeführt.

HINWEIS: Damit die Korrekturbeträge in Ihren Word-Zahlungsfreigaben erscheinen, müssen die neu hinzugekommenen Word-Seriendruckfelder an den gewünschten Stellen in der Vorlage eingefügt werden.

Musterdokumente in denen diese Felder bereits enthalten sind, finden Sie in diesem Download: DATEX_AMADEUS_Mustervorlagen_MwSt_Senkung

(2) Auswirkungen bei Kaufverträgen mit ausgewiesener MwSt. (Werkverträge)

In Werkverträgen werden Rechnungen an Kunden mit ausgewiesener MwSt. gestellt.

Grundsätzlich liegt hier die gleiche Situation vor, wie oben für den Kostenteil beschrieben: die Schlussrechnung entscheidet über den für alle Rechnungen im Abrechnungszeitraum anzuwendenden MwSt.-Satz.

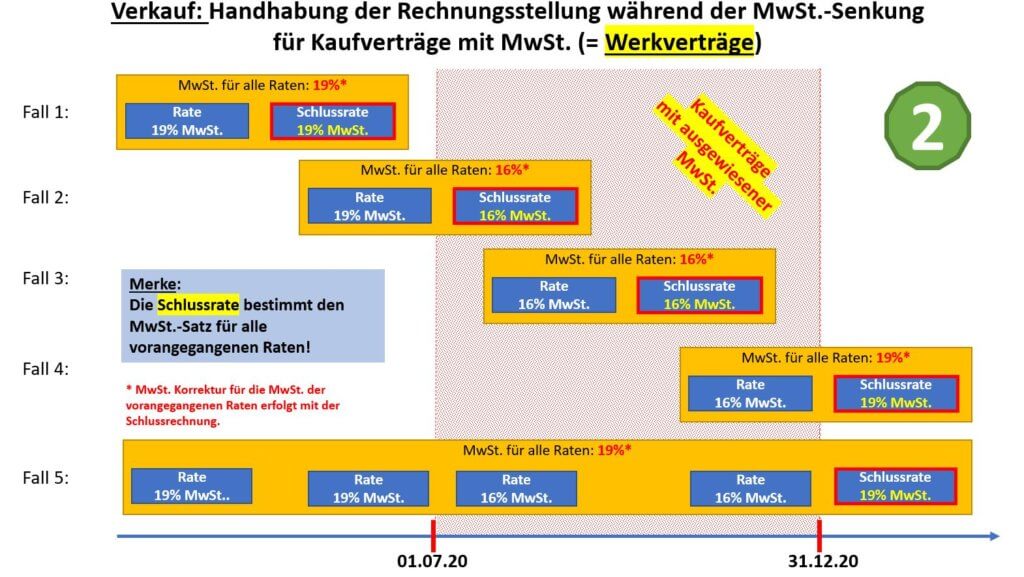

Das Umsatzsteuergesetz (UStG) bestimmt, das der anzuwendende Steuersatz vom Zeitpunkt der vollständigen Leistungserbringung abhängt. Anzahlungen sichern laut Gesetz keinen Steuersatz. Durch diese Regelung kann es bei der Stellung von Rechnungen an Kunden und Bauherren mit ausgewiesener MwSt. in der täglichen Anwendung zu den in untenstehender Grafik gezeigten Fällen kommen.

Interessant in Bezug auf die MwSt.-Senkung sind in nachfolgender Grafik nur die Fälle, bei denen Rechnungen zwischen dem 1.7.2020 und dem 31.12.2020 (rot hinterlegter Bereich) gestellt werden, da es hier innerhalb eines Leistungsverhältnisses zu Rechnungen/Zahlungen mit verschiedenen MwSt.-Sätzen kommen kann. Nach Fertigstellung der Leistung wird die USt. fällig, und zwar zu dem Steuersatz, welcher zu diesem Zeitpunkt gültig ist.

MERKE: Die Schlussrate bestimmt den MwSt.-Satz für alle vorangegangenen Rechnungen und somit für die gesamte Abrechnung!

In AMADEUS wurde der oben gezeigte Ansatz dadurch umgesetzt, dass durch die Stellung einer Schlussrechnung für einen Kaufvertrag in AMADEUS in den notwendigen Fällen eine automatische Korrektur erfolgt.

MERKE: Nur durch die Erzeugung einer Schlussrechnung ist eine MwSt. Korrektur für einen Kaufvertrag möglich!

AMADEUS ist auf die Schlussrechnung angewiesen um zu erkennen, dass eine Leistung vollständig erbracht ist. Die Schlussrechnung ist sozusagen das Signal für das Programm um festzulegen welcher MwSt. Satz für alle vorangegangenen Rechnungen zur Anwendung kommen soll.

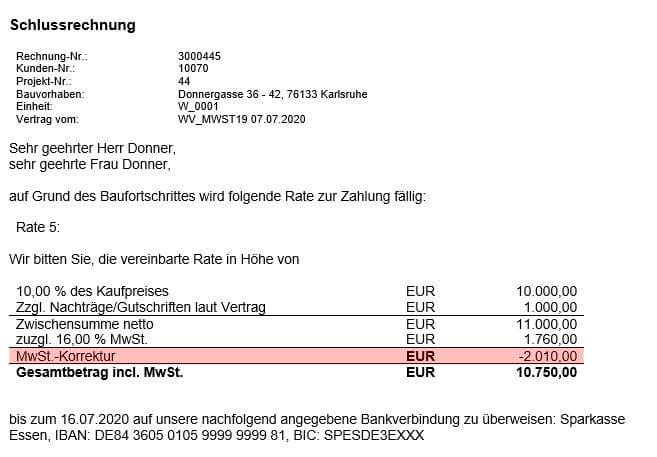

Erzeugung einer Schlussrechnung mit oder ohne Korrektur der MwSt.

Eine Schlussrechnung wird wie bekannt mit AMADEUS erzeugt (Details siehe Anwenderhandbuch AMADEUS).

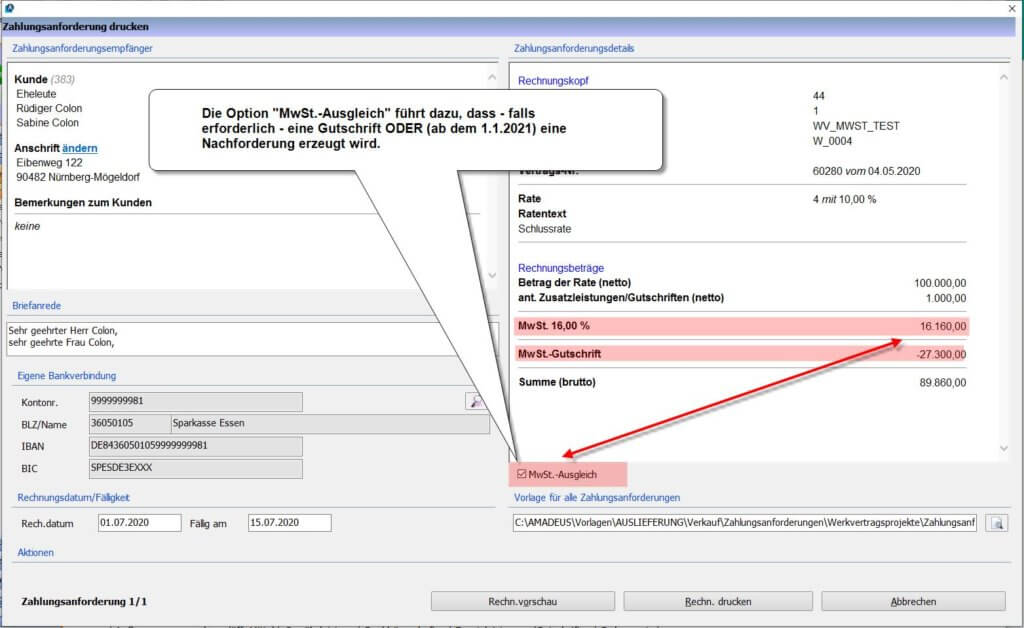

In der Vorschau kann man die Option „MwSt.-Ausgleich“ setzen, welche automatisch eine eventuell notwendige Korrektur der vorangegangenen Rechnungen vornimmt.

Alle weiteren Schritte sind identisch mit der bekannten Vorgehensweise.

HINWEIS: Damit die Korrekturbeträge in Ihren Rechnungen erscheinen, müssen die neu hinzugekommenen Word-Seriendruckfelder an den gewünschten Stellen in der Rechnungsvorlage eingefügt werden.

Seriendruckfeld: «ALLG_RATEDM_MWSTKORREKTUR»

Nachfolgend ein Muster, wie dieses Feld genutzt werden kann:

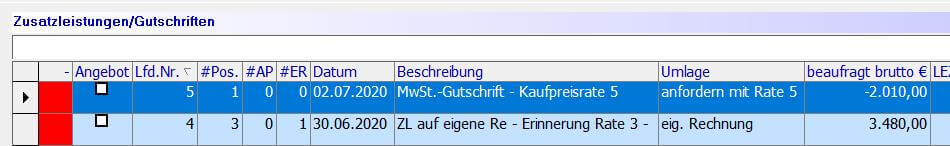

Der Betrag i.H.v. -2.010,00 wird mit dem unten stehenden Seriendruckfeld in das Dokument übernommen.

Musterdokumente in denen diese Felder bereits enthalten sind, finden Sie in diesem Download: DATEX_AMADEUS_Mustervorlagen_MwSt_Senkung

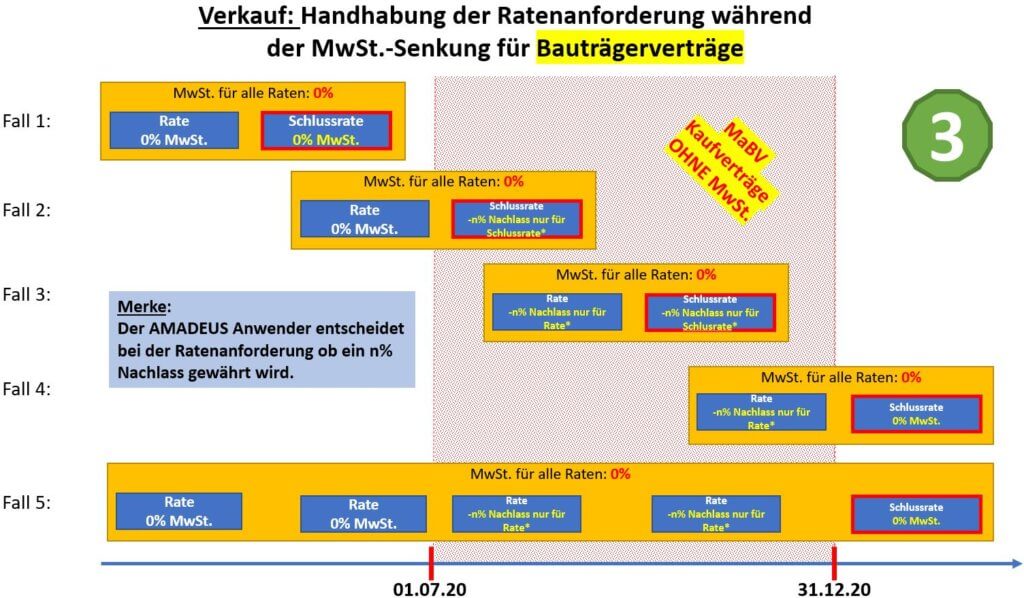

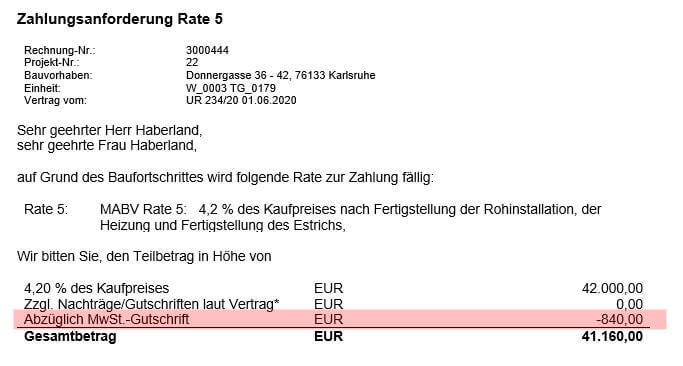

(3) Auswirkungen bei Kaufverträgen ohne MwSt. (Bauträgerverträge / MaBV)

Bauträgerverträge sind von ihrer Beschaffenheit in fast allen Fällen ohne einen Bezug zur MwSt., da diese ja letztlich ein Grundstücksgeschäft zum Inhalt haben, und damit unter das Grunderwerbsteuergesetzt fallen. Findige Vertragsgestalter haben in der Vergangenheit jedoch häufig Formulierungen in Bauträgerverträge integriert, deren Ziel es war und ist, eventuelle während der Bauzeit eintretende MwSt. Änderungen an den Erwerber weiterzugeben.

Typische Formulierungen hierbei sind „….MwSt. Änderungen die während der Laufzeit dieses Vertrags in Kraft treten, werden an den Erwerber weitergegeben…“.

Dieser Passus führt nun dazu, dass auch MwSt.-Senkungen ggf. an den Erwerber weitergegeben werden müssen, allerdings nur für die während der Zeit der MwSt. Senkung angeforderten Kaufpreisraten und Zusatzleistungsanforderungen.

In AMADEUS wurde hierfür eine automatische MwSt.-Gutschriftsfunktion eingeführt. Der Anwender kann frei bei jeder Ratenanforderung entscheiden, ob dem Erwerber der MwSt.-Vorteil gewährt werden soll, oder nicht. Erhält der Erwerber den MwSt.-Vorteil, so wird von der zur Anforderung bereitstehenden Rate ein in den Projektdaten definierter Wert – z.B. 2,51% – als Gutschrift automatisch abgezogen. Die Gutschrift wird im Hintergrund automatisch im Kaufvertrag angelegt – somit kann auch nachträglich exakt nachvollzogen werden, ob und in welcher Höhe Vorteile gewährt wurden.

Interessant in Bezug auf die MwSt.-Senkung sind in nachfolgender Grafik nur die Fälle, bei denen Rechnungen zwischen dem 1.7.2020 und dem 31.12.2020 (rot hinterlegter Bereich) gestellt werden, da es hier zu MwSt.-Gutschriften an den Erwerber kommen kann.

Zur Anwendung:

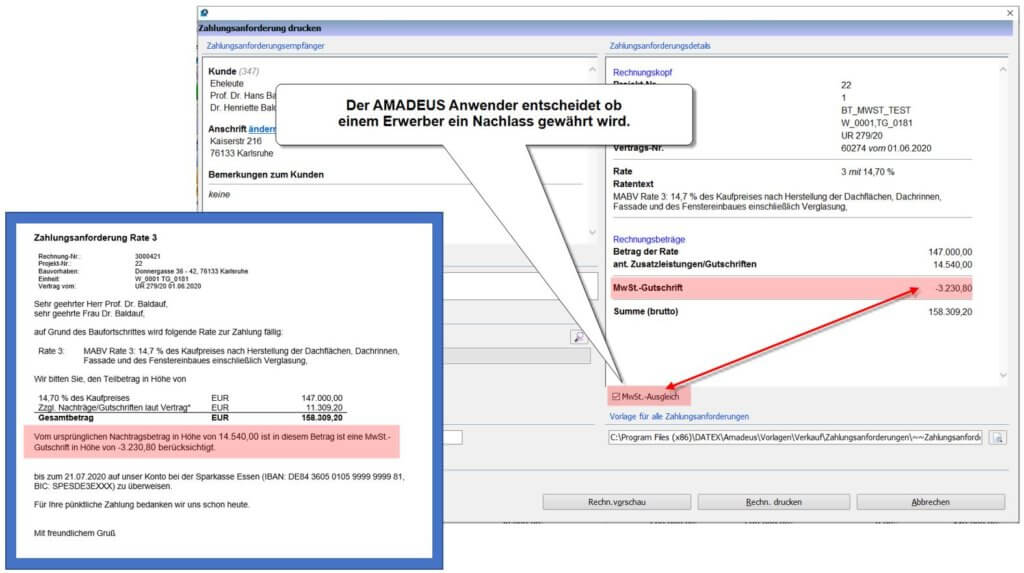

Bei der Anforderung einer Kaufpreisrate (die wie üblich vorgenommen wird) kann der Haken „MwSt.-Ausgleich“ gesetzt oder entfernt werden. Je nach dem gewährt AMADEUS dem Kunden in Form einer sog. MwSt.-Gutschrift einen Vorteil oder nicht.

HINWEIS: Damit die Korrekturbeträge in Ihren Ratenanforderungen erscheinen, müssen die neu hinzugekommenen Word-Seriendruckfelder an den gewünschten Stellen in der Wordvorlage für die Zahlungsanforderungen eingefügt werden.

Seriendruckfeld: «ALLG_RATEDM_MWSTKORREKTUR»

Nachfolgend ein Muster, wie dieses Feld genutzt werden kann:

Der Betrag i.H.v. -840,00 wird mit dem unten stehenden Seriendruckfeld in das Dokument übernommen.

Musterdokumente in denen diese Felder bereits enthalten sind, finden Sie in diesem Download: DATEX_AMADEUS_Mustervorlagen_MwSt_Senkung

Alle weiteren Schritte sind identisch mit der bekannten Vorgehensweise.

HINWEIS: Jede einem Erwerber gewährte Gutschrift führt dazu, dass während der Erzeugung der Kaufpreisratenanforderung von AMADEUS automatisch im Hintergrund eine Gutschrift für die aktuelle Kaufpreisrate angelegt wird. Damit wird gewährleistet, dass der gewährte Nachlass auch später noch eindeutig identifiziert werden kann.

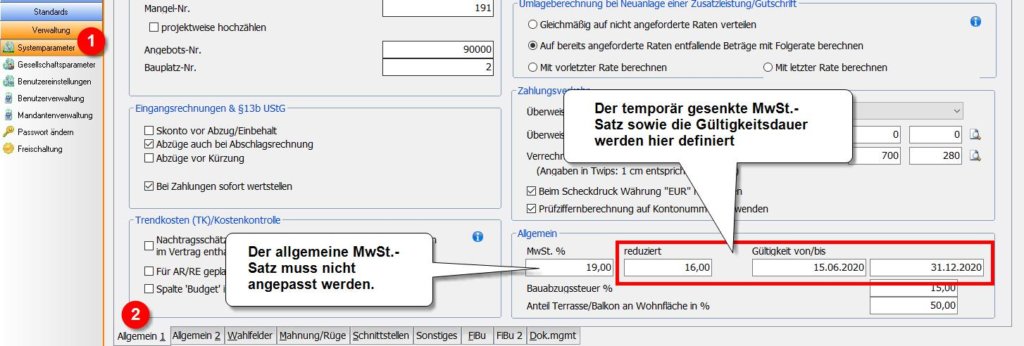

Einstellungen in Zusammenhang mit der MwSt.-Senkung

Einstellungen für alle Projektarten

Mit Installation des Patch für die MwSt.-Senkung stehen neue Programmparameter zur Verfügung. Sie finden diese unter „Verwaltung“ -> „Systemparameter“ gleich unten rechts auf der ersten Seite „Allgemein 1“.

Sinnvolle Werte werden bereits mit der Installation des Patch hinterlegt, bei Bedarf können die Werte angepasst werden um z.B. Übergangsphasen am Jahresende zu verlängern.

Diese Einstellung betrifft nur Bauträgerprojekte

Man kann in den Stammdaten eines Projekts einen prozentualen Wert vorgeben, welcher für die Gewährung von Gutschriften verwendet wird. Hintergrund ist der Umstand, dass in Bauträgerverträgen vereinbart werden kann, dass nicht der volle sondern ein angepasster Prozentsatz an den Erwerber weitergegeben wird. Wenn Sie sich nicht sicher sind, machen Sie mit einem Wert von 3,0 nichts falsch.